有关的

信息

概述

钢管进出口市场正处于"稳量提质"的关键阶段。尽管全球经济疲软且地缘冲突不断,2025年1-8月中国钢材出口总量仍同比增长4.2%,在高附加值产品结构转型的推动下创下历史出口额新高。这一转变折射出中国产业升级进程及区域合作战略转型(特别是"一带一路"倡议)。展望未来,钢管行业将迈向"高端化、区域化、绿色化"的发展方向。

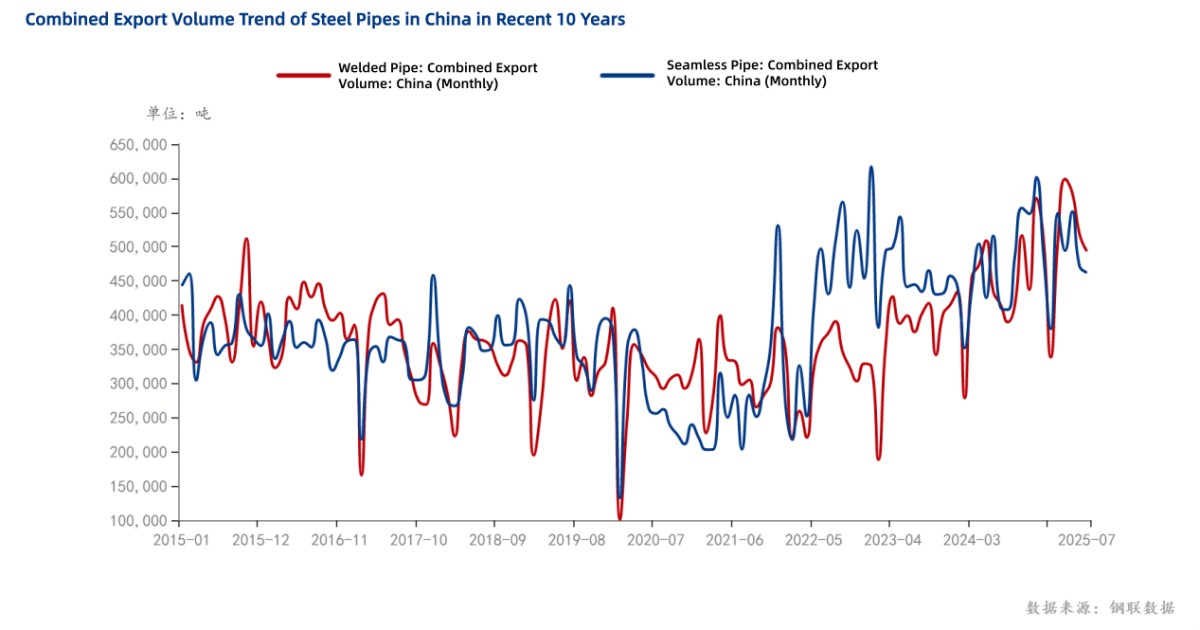

钢管出口量分析

近十年来中国钢管出口量总体呈现"先降后升"走势

2015-2019年受全球经济下行与贸易摩擦升级影响,焊管月出口量在30-45万吨区间波动

2020年后在国内产能优化及国际市场复苏等因素作用下,出口量逐步攀升,2024年月出口量突破50万吨,创近十年峰值

近期出口增长主要源于"以价换量"策略及一带一路市场开拓,东南亚与南美发展中国家成为主要出口地,油气领域无缝管需求是核心驱动力

出口结构正向"高附加值、细分领域"优化,焊管以建筑用钢和工业用钢为主,无缝管则集中于油气管道、锅炉管等高端品种

当前钢管出口高度集中于"一带一路"国家,焊管/无缝管前十大出口地占比分别超50%/55%

从长期出口潜力看,"一带一路"国际合作深化与绿色能源项目将推动出口结构升级,预计2025年钢管出口量将持续增长,焊管与无缝管保持协同增长态势,未来需把握"一带一路"与绿色转型机遇巩固全球市场竞争力

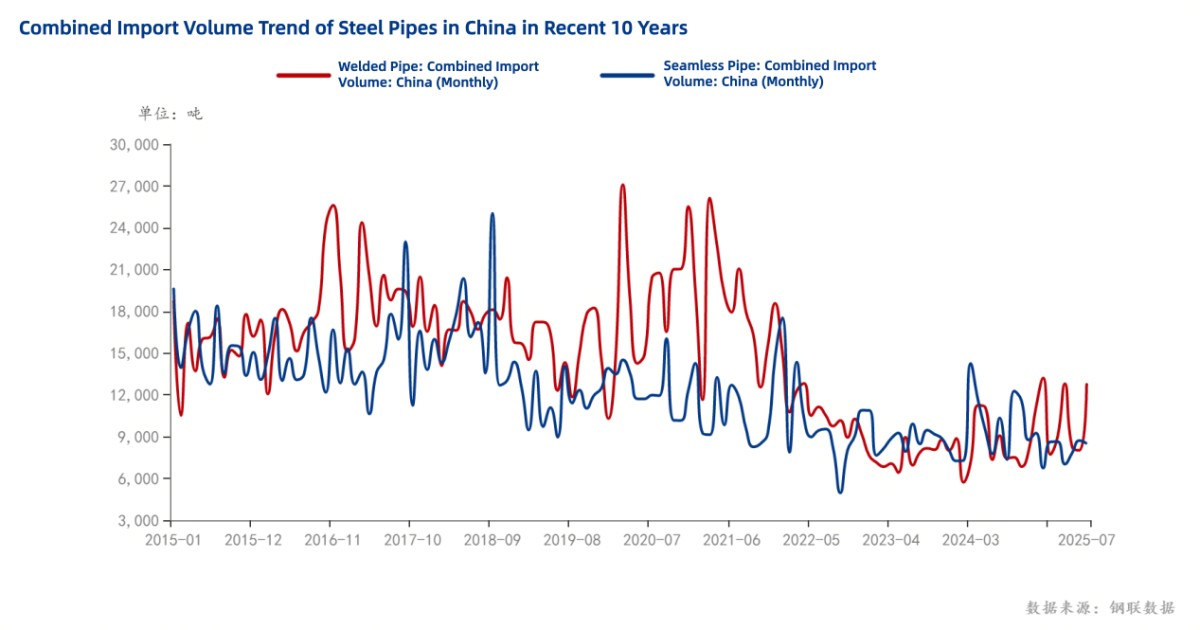

钢管进口量分析

近十年钢管进口呈现"整体震荡下行"特征

焊管进口:2015-2018年焊管进口维持较高水平,2018年后进入持续下行通道,2022年跌至近年低位。2023-2025年焊管进口呈现回升态势,2025年7月进口量恢复至1.2万吨左右,此变化与国内供需结构密切相关。进口焊管多为高端特制品,表明国内对优质焊管的进口依赖仍然存在,但在国内产能扩张压力下整体进口规模持续收缩

无缝管进口:无缝管进口量略低于焊管,且长期处于低位震荡状态。2015-2018年月进口量在1.5-2万吨区间,2018年后快速下滑,2022-2025年稳定在0.8-1.2万吨区间

总体趋势:中国钢管进口量长期下行反映国内产能扩张与需求疲软的双重压力,需关注进口回升的可持续性及国内大产能对进口格局的长期影响

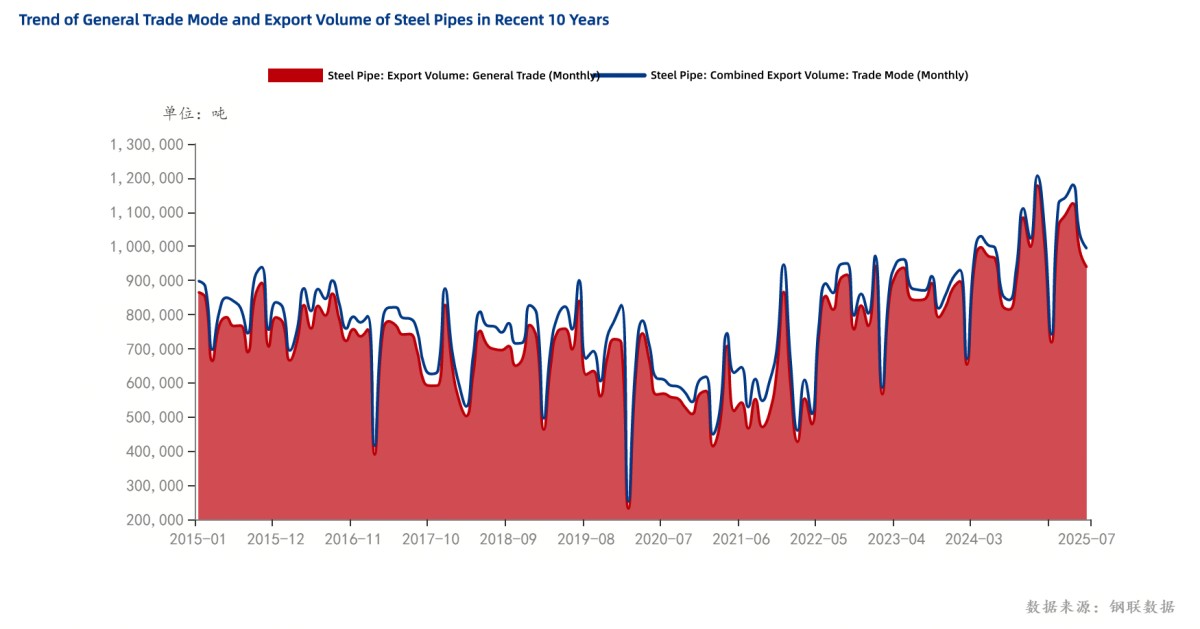

一般贸易主导钢管出口

一般贸易方式在中国钢管出口中占据主导地位

近十年钢管出口总量与一般贸易出口量均随全球经济周期波动,总体呈上升趋势

作为主导贸易方式,一般贸易始终是钢管出口核心渠道,其出口量占比持续保持在90%以上

一般贸易出口具有"地位稳固、与总趋势协同性高"的特点,是中国钢管出口的"压舱石",表明国际市场对中国钢管的直接需求旺盛,"直接交易"是中国钢管产业在国际市场的主要合作方式,贸易结构相对健康

亚洲长期领跑出口核心支柱

亚洲是中国钢管出口核心市场,2015-2025年间出口量始终居各大洲首位且呈逐年递增趋势

2015-2017年亚洲出口量稳定在70-80万吨区间,2018-2020年受外部因素(贸易摩擦、疫情等)影响短暂回落至50-60万吨。2021年后亚洲出口量快速回升并持续攀升,2025年7月突破100万吨,成为中国钢管出口增长的核心引擎

非洲是中国第二大市场,出口量波动明显但长期维持高位,2025年7月接近12万吨,是重要支撑市场

南美是中国第三大市场,出口份额稳定且波动小于亚欧市场

欧洲是中国第四大市场,出口份额最低且波动相对较大

产业升级关键期:出口机遇与调整并存

转型:国际贸易规则正发生深刻变革,RCEP协定深入实施为钢材出口创造新机遇,推动中国钢铁贸易从规模扩张向提质增效转变。行业既面临绿色壁垒、贸易摩擦等严峻挑战,也迎来技术升级与区域合作的发展机遇

未来趋势:展望中国钢管进出口未来发展趋势,行业正处于转型升级关键期,中国钢管进出口将呈现"高端化、区域化、绿色化"三大发展趋势

重点增长:亚洲市场将成为主要增长点,受益于RCEP关税优惠;中东油气开发项目将带动石油套管出口激增

应对策略:虽面临美国关税政策、欧盟技术壁垒等国际贸易环境挑战,但通过开拓"一带一路"、建设海外工厂等策略可有效应对,中国钢管产业将通过技术升级与产能优化保持全球市场领先地位

留言

如果您对我们的产品感兴趣并想了解更多详细信息,请在此处留言,我们会尽快回复您。